解雇予告手当とは?支払い条件・計算方法・所得税の注意点も解説

解雇予告手当とは、従業員を解雇する場合に、事前の解雇予告の代わりに支払うべきお金のことです。

解雇予告する場合には30日前までに解雇することを従業員に伝えなければなりません。

解雇予告しない場合には、解雇予告手当として30日分の給与を支払う必要があります。

解雇予告・解雇予告手当は、労働基準法で規定されている会社に課された法的義務であり、必ず遵守しなければなりません。

違反した場合には、刑事罰(6か月以下の懲役または30万円以下の罰金の刑)が科される可能性も有ります。

以下では、解雇予告手当の計算方法や支払い時期など、解雇予告手当にまつわるルールを詳しく解説していますので、参考にされてください。

目次

解雇予告手当とは

「解雇予告手当」とは、会社が従業員に予告せず解雇する場合に支払うお金のことをいいます。

「解雇予告手当」とは?ーもう少し詳しく!

会社が従業員を解雇するときは、解雇する日の30日前までに、従業員に対して「あなたを〇月〇日付けで解雇しますよ」と伝えなければなりません。

このように、企業が従業員に対して解雇することを事前に通知することを「解雇予告」といいます。

従業員にとって、いきなり「今日付けで解雇します」などと言われるのは不利益があまりに大きいため、労働基準法で「解雇予告」という制度が設けられているのです。

しかし、じつは企業が「解雇予告」をしなくてよい方法があります。それが「解雇予告手当」です。

企業は、30日分以上の平均賃金(ざっくりいうと30日分の給料に相当するお金のことです)を従業員に対して支払えば、従業員に対して解雇予告をする必要がなくなるのです。

解雇予告手当の対象者

解雇予告手当の対象者は、下記で解説する「解雇予告手当の支払いもしなくてよい場合」にあたる例外を除いて、契約の名称にかかわらず全ての従業員の方が対象となります。

アルバイトやパートも対象となる?

上記のとおり、解雇予告手当の対象者は、一部の例外を除いて基本的に全ての従業員となりますので、正社員だけでなく、アルバイトやパートも対象となります。

契約の名称にかかわらず対象となるため、有期契約社員や嘱託社員なども対象となります。

解雇予告手当の支払日

解雇予告手当の支払い時期は次のとおりです。

- 解雇予告をしないで即時に解雇する場合 → 解雇と同時に支払う

- 解雇予告と解雇予告手当のハイブリッド(併用)の場合 → 解雇の日までに支払う

従って、遅くても解雇の日までには解雇予告手当を支払う必要がある、ということになります。

実際には、解雇予告手当を最後の給料と同時に支払うという扱いをしている企業も多いようです。

そのような場合には、解雇予告手当の支払いが解雇の後になってしまうこともあります。

しかし、企業の立場からは、解雇の事例は紛争化しやすい(労働審判や裁判になりやすい)ことを考えると、解雇をするにあたっては企業側の落ち度になりそうな材料をできるだけ少なくしておくべきであり、上記の期限を守るように注意しましょう。

「解雇予告」と「解雇予告手当」の違い

「解雇予告」とは、解雇する日の30日前までに従業員に対して解雇の予告(事前通知)をすることです。

「解雇予告手当」は、解雇の予告はしないが、その代わりに支払う必要がある手当(30日分以上の給料)のことです。

つまり「解雇予告手当」は「解雇予告の代わりに支払う手当(お金)」のことを意味しているのです。

以下では、「解雇予告」と「解雇予告手当」のそれぞれについて、企業が注意すべきポイントを解説していきます。

解雇予告手当の労働基準法の根拠

解雇予告手当は、労働基準法20条に以下のように規定されています。

使用者は、労働者を解雇しようとする場合においては、少くとも三十日前にその予告をしなければならない。

三十日前に予告をしない使用者は、三十日分以上の平均賃金を支払わなければならない。

但し、天災事変その他やむを得ない事由のために事業の継続が不可能となつた場合又は労働者の責に帰すべき事由に基いて解雇する場合においては、この限りでない。

引用元:労働基準法|e-GOV法令検索

上記のとおり、解雇予告手当は労働基準法により支払いが義務付けられており、違反した場合には、6ヶ月以下の懲役または30万円以下の罰金が課される可能性があります。

「但し、天災事変‥‥‥‥この限りでない。」の部分について詳しくは後述しています。

解雇予告手当はどんな場合に支払う必要がある?

労働基準法のルールでは、企業が従業員を解雇するときは、原則として次の2つのうち、どちらかの手続きをとる必要があります。

- ① 解雇する日の30日前までに従業員に対して解雇の予告をする

- ② 解雇の予告はしないが、その代わりに解雇予告手当(30日分以上の給料に相当する金額)を払う

企業が解雇予告手当を支払う必要があるのは、②を選んだ場合になります。

原則ルールは上記のとおり①「30日前までの解雇予告」または②「30日分以上の給料に相当する金額の解雇予告手当を支払う」の2択ですが、労働基準法のルールでは、「解雇予告」と「解雇予告手当の支払い」のハイブリッドの形も認められています。

例えば、会社が20日後に従業員を解雇しようとするときは、解雇予告を解雇日の20日前に行い、これに加えて10日分の給料に相当する金額の解雇予告手当を支払うという方法をとっても構いません。

原則ルールでは解雇予告は解雇日の30日前までに行うことになっていますが、20日前に解雇予告を行った場合には、原則ルールの30日に10日足りない計算になりますので、その10日分について解雇予告手当を支払う、というイメージになります。

解雇予告手当の支払いもしなくてよい場合

解雇予告手当を支払わなくてよい場合として、以下の3つのパターンがあります。

- 災害等で企業の事業が継続できなくなった場合

- 従業員に責任のある重大・悪質な理由がある場合

- 特定のカテゴリにあてはまる従業員の場合

災害等で企業の事業が継続できなくなった場合

災害等で企業の事業が継続できなくなった場合は解雇予告手当の支払いが免除されます(労働基準法20条1項但書)。

- ① 職場が火災によって焼失した場合

- ② 震災により工場が倒壊して事業の継続が困難となった場合

従業員に責任のある重大・悪質な理由がある場合

従業員に責任のある重大・悪質な理由がある場合も解雇予告手当の支払いが不要になります。

従業員に責任のある重大・悪質な理由は、従業員の地位、職責、継続勤務年数、勤務状況などを総合的に考慮して判断します(行政通達昭和23・11・11基発第1637号、昭和31・3・1基発第111号)。

従業員に責任のある重大・悪質な理由があるとされる例としては以下のようなものが挙げられます。

- ① 軽微なものを除く窃盗、横領、傷害などの刑法犯に該当する行為が行われたとき

- ② 重要な経歴を詐称した場合

- ③ 他の会社へ転職した場合

- ④ 原則として2週間以上の正当な理由なく無断欠勤し、出勤の催促に応じない場合

上記の「災害等で企業の事業が継続できなくなった場合」や「従業員に責任のある重大・悪質な理由がある場合」で解雇予告手当の支払いをせずに従業員を解雇する場合、会社は、事前に労働基準監督署に申請して、認定を受けなければなりません(労働基準法20条3項)。

この労働基準監督署の認定のことを「解雇予告手当除外認定」といいます。

この解雇予告手当除外認定の制度があるため、会社の勝手な判断で「この従業員は解雇の予告も解雇予告手当もなしで解雇しよう」とすることはできないのです。

この認定を受けるためには、管轄の労働基準監督署に申請書を提出する必要があります。

解雇予告手当除外認定については、下記のページで詳しく解説していますので、ご参照ください。

特定のカテゴリにあてはまる従業員の場合

次の(i)から(iv)までのどれかのカテゴリにあてはまる従業員に対しては、会社が解雇しようとする場合でも、①解雇予告も②解雇予告手当の支払いも必要ありません(労働基準法21条)。

- (i) 1日単位で雇用する労働者(いわゆる日雇労働者)

- (ii) 労働契約で決めた雇用期間が2か月以内である労働者

- (iii) 季節的業務で働く労働者で、労働契約で決めた雇用期間が4か月以内である者

- (iv) 14日以内に解雇する試用期間中の労働者

(i) 1日単位で雇用する労働者(いわゆる日雇労働者)

1日単位で雇用されるいわゆる日雇労働者は解雇予告手当が不要になります。

例外としては、1カ月を超えて継続して雇用されることになった場合は解雇予告手当の支払い対象者になります。

(ii) 労働契約で決めた雇用期間が2か月以内である労働者

例えば、「雇用期間:2025年3月1日〜2025年4月15日」というような有期の契約社員は、雇用期間が2ヶ月以内である1ヶ月半のため、この類型にあてはまります。

例外としては、定められた雇用期間を超えて引き続き雇用されるに至った場合には、解雇予告手当の支払い対象者になります。

(iii) 季節的業務で働く労働者で、労働契約で決めた雇用期間が4か月以内である者

季節的業務とは、四季などに左右される業務で、例えば、農作物の業務や除雪業務などがこれにあたります。

季節的業務で働く労働者で、労働契約で決めた雇用期間が4か月以内の場合にも解雇予告手当の支払いは不要になります。

例外としては、定められた雇用期間を超えて引き続き雇用されるに至った場合には、解雇予告手当の支払い対象者になります。

(iv) 14日以内に解雇する試用期間中の労働者

14日以内に解雇する試用期間中の労働者を解雇する場合には、解雇予告手当の支払いは不要になります。

逆に、試用期間中の労働者であっても、14日以上働いた場合には、解雇予告手当の支払いが必要となります。

例えば、あなたの会社がある従業員を試用期間3か月の条件で採用し、その方が4月1日から働き始めたとします。

この場合、その従業員が4月14日まで働けば、解雇の予告をするか、あるいは、解雇予告手当を支払う必要があります。

以上のとおり、解雇予告・解雇予告手当の手続きを踏まなくてよいケースを説明しましたが、これらはあくまで例外的なシチュエーションなので、原則は手続きを踏む必要があるとお考えください。

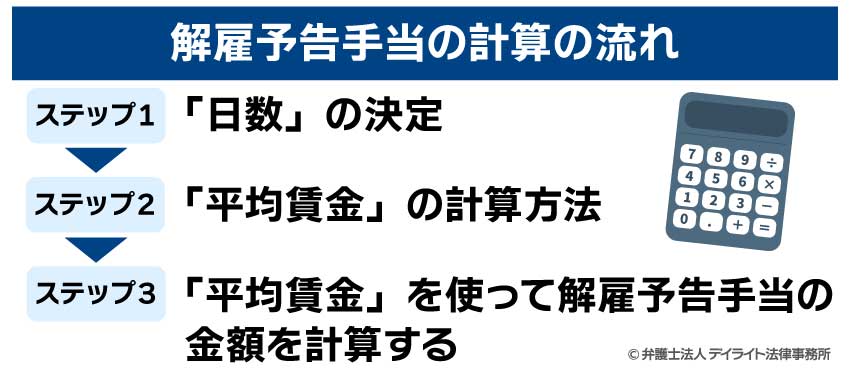

解雇予告手当の計算方法

解雇予告手当の金額の基本的な計算式は、次のとおりです。

ステップ1:「日数」の決定

この式の中の「日数」は、解雇の予告をしないときは30日になります。(労働基準法の規定では30日分「以上」となっていますが、30日として問題ありません。)

解雇の予告と解雇予告手当のハイブリッドな形をとるときは、この「日数」は、30日から解雇の予告を解雇の何日前にしたか、その日数を引きます。

例えば、解雇の予告を解雇日の11日前にしたのであれば、解雇予告手当の金額の算定に使う「日数」は30日 – 11日 = 19日ということになります。

ステップ2:「平均賃金」の計算

労働基準法における「平均賃金」は、国民の平均賃金ではありません。

ここでいう「平均賃金」は、従業員ひとりひとりについて個別に算定するものであり、「この従業員は最近、企業から1日あたり何円のお金を受け取っていたか」を表すものです。

以下では、月給制の場合と時給制・日給制の場合についてそれぞれ説明します。

月給制の平均賃金の計算方法

月給制の「平均賃金」の計算式は、次のとおりです。

「直近の3ヶ月」「賃金の総額 」「その3ヶ月の日数」に分けて考え方を詳しく解説します。

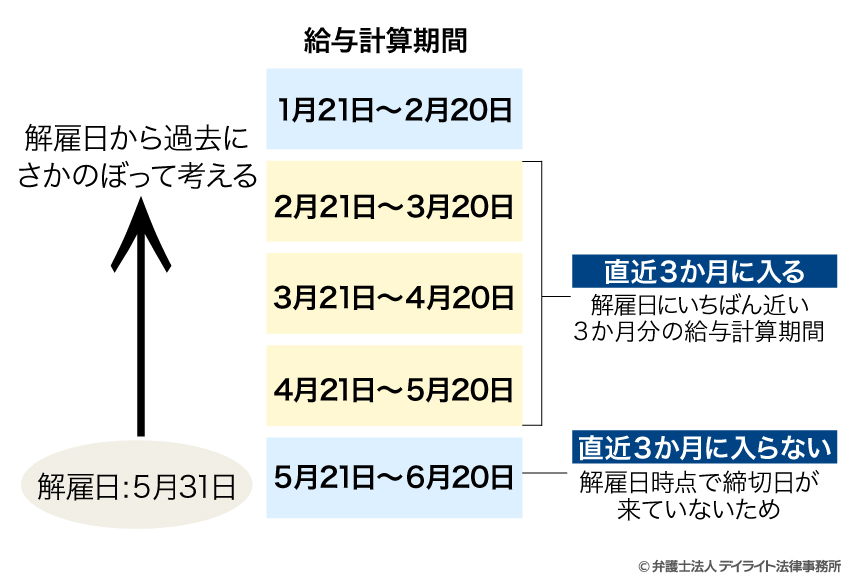

「直近の3か月」とはいつのこと?

「直近の3か月」とはいつのこと?「直近の3か月」とは、「解雇日から過去にさかのぼっていちばん近い3か月分の給与の計算期間」のことをいいます。

例えば、ある従業員を5月31日を解雇日として解雇する場合、「平均賃金」の算定式で用いる「直近の3か月」は、次のとおりです。

「賃金の総額」には何が含まれる?

「賃金の総額」には何が含まれる?「従業員に支払われた賃金の総額」は、次のものをすべて含めた合計額になります。

- 基本給

- 通勤手当、皆勤手当、家族手当、資格手当、住宅手当などの諸手当

- 時間外手当(残業代)

これらの金額をすべて合計したものが「従業員に支払われた賃金の総額」となります。

なお、税金の源泉徴収や社会保険料などの控除する前の金額が対象です。

「その3か月の日数」

「その3か月の日数」「その3か月の日数」とは、上記で解説した「直近の3か月」の中の日数です。

1か月あたりの日数は月によって違います。

例えば1月は31日、2月はうるう年以外は28日、3月は31日、4月は30日・・・というように、1か月に含まれている日数が違います。

このため、「直近の3か月」の中に含まれる日数も、時期によって違ってくるのです。

例えば、2月21日から3月20日までは28日間ですが、8月16日から9月15日までは31日間です。

直近3ヶ月の給与計算期間が2月21日〜5月20日の場合、「その3ヶ月の日数」は89日となります。

具体例 月給制の場合

以上を前提に、実際に平均賃金を計算してみましょう。

X株式会社は、解雇予告をすることなく、10月25日付で従業員A氏を解雇することにしました。

X株式会社では、月額給与の締め日は毎月15日(つまり、給与計算期間は毎月16日から翌月15日まで)としていました。

A氏の基本給は月額32万円です。

X株式会社は、基本給のほか、A氏に毎月1万5000円の通勤手当を支給しています。

また、A氏には、8月16日から9月15日までの給与計算期間に3万円分の残業代が発生していたとしましょう。

この場合の「平均賃金」の計算は、上記で解説した「直近3か月」と「従業員に支払われた賃金の総額」の考え方に沿って、次のようになります。

このケースでは、平均賃金は1万1250円となります。

| 解雇日 | 「直近3ヵ月」の給与計算期間 | 「従業員に支払われた賃金の総額」 | ㋐直近3か月間に従業員に支払われた賃金の総額 | 各給与計算期間の日数 | ㋑直近3か月の日数 | 平均賃金 ㋐ ÷ ㋑ |

| 10月25日 | 7月16日〜8月15日 | 33万5000円 (内訳) ・基本給32万円 ・通勤手当1万5000円 |

103万5000円 | 31日 | 92日 | 1万1250円 (103万5000円÷92日) |

| 8月16日〜9月15日 | 36万5000円 (内訳) ・基本給32万円 ・通勤手当1万5000円 ・残業代3万円 |

31日 | ||||

| 9月16日〜10月15日 | 33万5000円 (内訳) ・基本給32万円 ・通勤手当1万5000円 |

30日 |

時給制や日給制の平均賃金の計算方法

パートやアルバイトの従業員の賃金は、一般に、月給制ではなく時給や日給で計算されることが多いと思われます。

時給や日給で賃金を計算する従業員の「平均賃金」については、

- ① 月給制の従業員と同じ方法で計算した金額

- ② 解雇日の直近3か月に支払われた賃金総額を、その3か月間に従業員が実際に働いた日数で割り、それに0.6をかけた金額

上位の2つのパターンを計算し、これらを比較して、どちらか多い方の金額を「平均賃金」にすることになっています。

②の例として、例えば時給制のアルバイト従業員を解雇する場合を考えましょう。

解雇日の直近3か月にそのアルバイト従業員に支払った賃金総額が30万円であり、そのアルバイト従業員が実際に働いた日がその3か月の中で30日間だったとすると、②の金額は、30万円 ÷ 30日 × 0.6 = 6000円となります。

時給制や日給制の従業員については、こうして計算した②の金額を、①の金額(月給制と同じ方法で計算した金額)と比較し、どちらか多い方の金額を平均賃金とします。

ステップ3:「平均賃金」を使って解雇予告手当の金額を計算する

最後に、この「平均賃金」を使って解雇予告手当の金額を求めましょう。

解雇予告手当の金額の基本的な計算式は、次のとおりでした。

この式の中の「日数」は、解雇の予告をしないときは30日になります。

解雇予告と解雇予告手当のハイブリッドの方法を使うときは、より少ない日数になります(例えば、解雇予告手当を解雇日の20日前までにする場合は、解雇予告手当は10日分の平均賃金になります)。

上記のX株式会社の例ですと、解雇予告をしない場合、解雇予告手当の金額は30日分の平均賃金になりますから、解雇予告手当の金額は1万1250円 × 30 = 33万7500円となります。

「平均賃金」は解雇予告手当だけでなくいろんな場面で使われる

「平均賃金」は、解雇予告手当の金額を計算する場合だけに使われるものではなく、以下のような場合も用いられています。

- 休業手当の金額の計算

- 有給休暇に対して支払う給与の額の算定(ただし、就業規則の定めによって異なる)

- 労働災害の補償額の算定(いわゆる労災の場合に支払われる金額の決定)

解雇予告の方法

解雇予告は、企業から従業員に対し、解雇する日をはっきりと示して「この日に解雇する」と伝えることによって行います。

労働基準法のルールでは、解雇予告を従業員に伝える方法は特に決まっていません。

したがって、手紙を送る、メールを送る、SNSで伝える、口頭で伝えるなど、どのような方法でも解雇予告をすることができます。

ただ、企業を運営していく上では、「企業が従業員にきちんと解雇予告をした」というはっきりした証拠が残る方法で行うことが大切です。

証拠を残すことが紛争リスクを減らすことにつながるからです。

例えば、口頭で解雇予告を伝えるだけで済ませると、企業が従業員に対してきちんと解雇予告をしたという証拠が残りませんから、あとで「言った、言わない」の水かけ論になる可能性があります。

解雇予告をしたというはっきりした証拠を残すためには、解雇予告を書面で行うことが確実です。

当事務所が作成した「解雇予告通知」のフォーマットをご紹介しますので、ぜひご活用ください。

企業が解雇予告を手紙やメールで行う場合、企業が解雇予告を発信・発送したタイミングと、従業員が解雇予告を受け取ったタイミングがずれることがあります。

例えば、手紙の場合、企業が従業員に対して6月1日に解雇予告の手紙を投函し、その手紙が従業員のところに6月2日に届く、ということがあり得ます。

このような場合、解雇予告をした日は6月1日と6月2日のどちらになるのでしょうか。

法律のルールでは、従業員が予告通知を受け取ったとき、つまり6月2日が解雇予告の行われた日になります。(これを法律用語で「到達主義」といいます。)

したがって、企業が解雇予告を手紙で出すときは、その手紙がいつ従業員のもとに届いたかを確認できるよう、配達記録や書留など、配達状況を追跡できる方法を用いましょう。

解雇予告手当を支払う場合の注意点

解雇予告手当には所得税がかかる?

解雇予告手当は、給与所得ではなく退職所得に分類されます。

したがって、企業が従業員の解雇に際して解雇予告手当を支払った場合は、退職金と同様の扱いで、所得税の源泉徴収を行う必要があります。(ただし、社会保険料の控除対象にはなりません。)

従業員から「退職所得の受給に関する申告書」という書類が提出されない限りは、解雇予告手当の「20.42%」に当たる金額を源泉徴収することになります。

解雇予告手当は請求制限がある

解雇予告手当には請求期限、つまり時効があると考えられています。

裁判例でも、解雇予告手当は、労働基準法115条の「その他の請求権」にあたるとして2年で消滅時効にかかると判断したものがあります(HSBCサービシーズ・ジャパン・リミテッド事件、東京地判平成25年1月18日労経速 2168号26頁)。

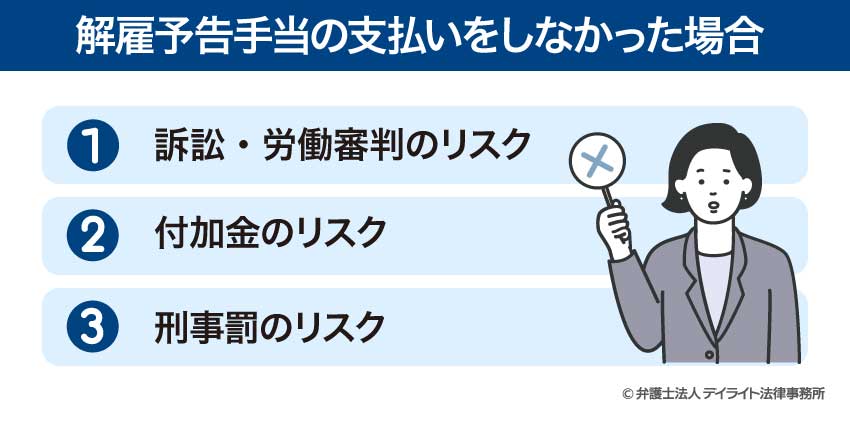

解雇予告手当の支払いをしなかった場合ー違反した場合のリスク

企業が、解雇予告や解雇予告手当の支払いをしなければならないのに、これらをせずに従業員を解雇すると、どのようなリスクがあるでしょうか。

解雇予告や解雇予告手当が必要だったのにこれらをしなかった場合は、企業が労働基準法に違反したことになります。

企業が違反した場合には、次のようなリスクが考えられます。

訴訟・労働審判のリスク

解雇した従業員から、解雇予告手当を支払うよう求める訴訟や労働審判が起こされるリスクがあります。

訴訟や労働審判が起こされた場合、もちろん敗訴するリスクもありますが、それに加えて、訴訟や労働審判に対応するだけでもかなりの手間と時間がかかることがあります。

付加金のリスク

使用者が解雇予告・解雇予告手当のルールに違反した場合、労働者は、使用者に対して、本来もらえるはずだった解雇予告手当の金額に加えて、これと同額の「付加金」の支払いを請求することができます(労働基準法114条)。

「付加金」とは、いわば、従業員がもらえる解雇予告手当の金額が2倍になるボーナスのことです。

企業としては、きちんと解雇予告手当を支払わなかった場合、解雇予告手当の金額が2倍になるリスクがある、ということになります。

ただし、この「付加金」の制度は、従業員が訴訟を起こした場合だけに適用されるルールです。

訴訟以外の方法で紛争が解決された場合には、「付加金」の制度はありません。

労働審判では従業員から付加金を請求されることがありますが、労働審判では認められないと考えられています。

また、企業が、解雇予告や解雇予告手当の支払いをしなければならないのに、これらをせずに従業員を解雇した場合には、次のような刑事罰のリスクも考えられます。

刑事罰のリスク

使用者が解雇予告・解雇予告手当のルールに違反した場合には、6か月以下の懲役または30万円以下の罰金の刑が科される可能性があります(労働基準法119条1項)。

引用元:労働基準法|e-GOV法令検索

働き方改革が進んでいる日本では、解雇予告・解雇予告手当のルールに限らず、企業が労働基準法に違反した場合のリスクは一般的に想像よりも大きくなりがちです。

企業活動を行う中で、やむを得ず従業員を解雇しようとする場合には、リスクを避けるため、労働法に詳しい弁護士にアドバイスを求めることもよい方法です。

補足:解雇予告を伝える時期について

解雇予告は、解雇する日の30日前までに行うのが原則です。

日本の法律には、一般ルールとして、日数をカウントするときは最初の日をカウントしないという原則(初日不算入の原則)がありますので注意しましょう。

例えば、従業員を解雇する日を5月31日とします。解雇予告を5月15日に行ったとすると、日数のカウントには最初の日を入れませんから、5月16日を1日目としてカウントします。5月16日を1日目としてカウントすると、5月31日までの日数は16日間です。

したがって、この場合は、解雇日である5月31日に対して、16日前に解雇予告を行ったことになります。

この初日不算入のルールに基づくと、従業員を5月31日に解雇する場合、30日前までに解雇予告をするためには、5月1日に解雇予告をしておく必要があります。

なお、解雇予告は解雇する日の30日前「まで」にすればよいので、30日前よりも早めに解雇予告をしておくことも可能です。

会社が従業員を解雇しようとする場合に、30日前までに解雇予告をすることをうっかり忘れてしまったので、あわてて解雇日の20日前などに解雇予告をしたとします。

このようなケースでは、足りない日数分の予告手当を支払うことで対処します。

まとめ

- 解雇予告手当は、30日前に解雇予告をしない場合に支払うお金のことです

- 解雇予告手当は、給与の30日分が原則ですが、解雇予告とハイブリッドの形も認められており、20日前に予告した場合には10日分の予告手当で足ります。

- 解雇予告手当は、「日数 × 平均賃金」で計算します。

- 平均賃金は、「直近の3ヶ月に支払われた賃金の総額 ÷ その3ヶ月の日数」で計算します。

- 解雇予告手当の支払い時期は、即時に解雇する場合には解雇と同時、解雇予告とハイブリッドの場合には、解雇の日までに支払う必要があります。

- 解雇予告手当も源泉徴収が必要です。

- 解雇予告・解雇予告手当の手続きを怠った場合には、訴訟・労働審判リスク、付加金リスク、刑事罰リスクがあります。

- 解雇予告の方法に法的規制はありませんが、証拠に残すために書面での通知をお勧めします。