扶養控除等(異動)申告書の書き方とは?わかりやすく解説

給与所得者が扶養控除を受ける場合、勤務先に「扶養控除等(異動)申告書」及び添付書類を提出する必要があります。

このページでは、扶養控除等(異動)申告書の書き方について、わかりやすく解説しています。

給与所得者で扶養家族がいらっしゃる方はぜひ参考になさってください。

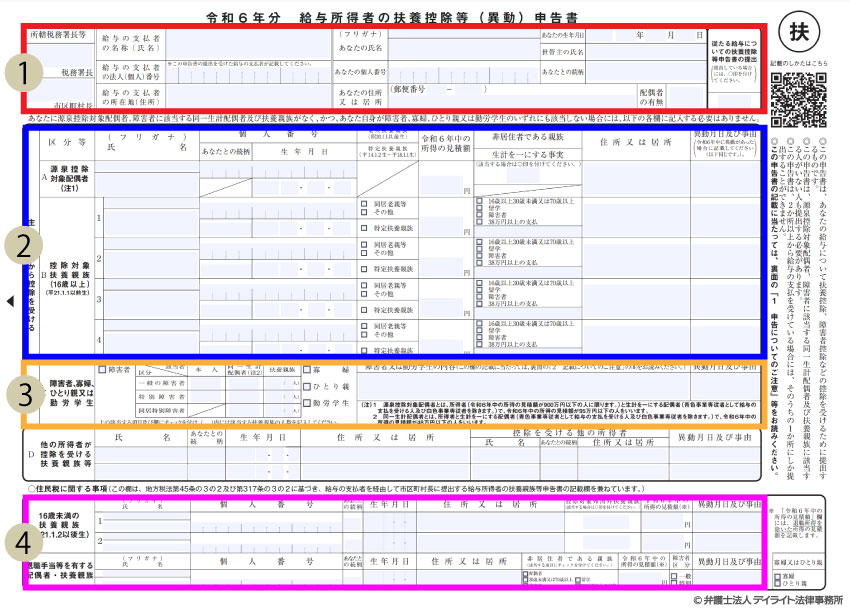

扶養控除等(異動)申告書のサンプル

まず、扶養控除等(異動)申告書のサンプルをご紹介します。

扶養控除等(異動)申告書の記入例

以下、上のサンプルの項目ごとに記入の仕方をご紹介します。

①全員が記入する箇所

①の箇所には、所轄税務署長や給与支払者の法人番号、あなたの氏名、生年月日、個人番号、住所・居所、配偶者の有無などを記入する必要があります。

所轄税務署長は給与の支払者(会社)の所在地等の所轄税務署長とあなたの住所地等の市区町村長を記入することになります。

会社の法人番号や個人番号については、申告書を受理した給与の支払者が記入することになるため、あなたが記載する必要はありません。

2か所以上から給与の支払いを受けている方は、他の給与の支払者に「従たる給与についても扶養控除等申告書」を提出している場合には、〇印を付ける必要があります。

②源泉控除対象配偶者(A)、控除対象扶養家族(B)の記入

「源泉控除対象配偶者」(A)の項目には、以下の要件に該当する場合に記入することになります。

- 納税者本人のその年の合計所得金額の見積額が900万円以下である

- 納税者本人と生計を一にする配偶者のその年の合計所得金額の見積額が95万円以下である

- 配偶者が青色事業専従者として給与の支払いを受ける人や白色事業専でないこと

年末調整において、配偶者控除や配偶者特別控除の適用を受けようとする場合には、Aの欄の記載の有無に関わらず、「給与所得者の配偶者控除等申告書」の提出が必要となります。

記入すべき事項としては、配偶者の氏名、個人番号、生年月日、所得の見積額、住所または居所です。

源泉控除対象配偶者が非居住者である場合には、「非居住者である親族」欄にチェックを入れます。

源泉控除対象配偶者が非居住者である場合、親族関係書類の添付等が必要となります。

「控除対象扶養家族」(B)とは、あなたと生計を一にする親族(配偶者、青色事業専従者として給与の支払を受ける人及び白色事業専従者を除きます。)で年間の合計所得金額の見積額が48万円以下の人をいいます。

なお、児童福祉法の規定により養育を委託されたいわゆる里子や老人福祉法の規定により養護を委託されたいわゆる養護老人で、あなたと生計を一にし年間の合計所得金額の見積額が48万円以下の人も扶養親家族に含まれます。

Bの項目には、以下の要件に該当する場合に記入します。

◯居住者のうち、年齢16歳以上の人

◯非居住者のうち、次のA~Cのいずれかに該当する人

A:年齢16歳以上30歳未満の人:特定扶養家族の箇所にチェックを入れます。

B:年齢70歳以上の人

老人扶養家族の箇所にチェックを入れます。

なお、その人があなたかあなたの配偶者の直系尊属で、あなたかあなたの配偶者のいずれかと同居を常況といえる人の場合には、「同居老親等」にチェックを入れます。

上記以外の場合には、「その他」にチェックを入れます。

C:年齢30歳以上70歳未満の人のうち、「留学により国内に住所及び居所を有しなくなった人」、「障害者」又は「あなたから生活費又は教育費に充てるための支払を38万円以上受ける人」

「留学」、「障害者」又は「38万円以上の支払」のうち該当するいずれかの項目にチェックを付けます。

「留学」にチェックを付けた場合は、留学ビザ等書類の添付等が必要です。

控除対象扶養家族が非居住者である場合、親族関係書類の添付等が必要となります。

前述のとおり、扶養控除の対象となる人の年齢によって扶養控除額が変動するため、記入する際は間違えないように注意してください。

特に70歳以上の人の場合は同居の有無によって控除額が異なり、病気を治療するための長期入院などは「同居」として取り扱われます。

老人ホームなどに入所している場合は「同居以外」の扱いとなります。

③障害者、寡婦、ひとり親又は勤労学生の記入

障害者控除

障害者控除納税者自身、同一生計配偶者または扶養家族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。

これを障害者控除といいます。

なお、障害者控除は、扶養控除の適用がない16歳未満の扶養家族を有する場合においても適用されます。

障害者控除の対象となるのは、次のいずれかに当てはまる人です。

この人は、「特別障害者」になります。

このうち重度の知的障害者と判定された人は、「特別障害者」になります。

このうち障害等級が1級と記載されている人は、「特別障害者」になります。

このうち障害の程度が1級または2級と記載されている人は、「特別障害者」になります。

このうち特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は「特別障害者」になります。

このうち障害の程度が恩給法に定める特別項症から第3項症までの人は、「特別障害者」となります。

この人は、「特別障害者」となります。

この人は、「特別障害者」となります。

障害者控除の金額は以下の表のとおりです。

| 区分 | 障害者控除の金額 |

|---|---|

| 障害者 | 27万円 |

| 特別障害者 | 40万円 |

| 同居特別障害者 | 75万円 |

同居特別障害者とは、特別障害者である同一生計配偶者または扶養家族で、納税者自身、配偶者、その納税者と生計を一にする親族のいずれかとの同居を常況としている人です。

同一生計配偶者が一般の障害者、特別障害者又は同居特別障害者に該当する場合には、該当する欄にチェックを付けます。

「同一生計配偶者」とは、納税者本人と生計を一にする配偶者で、青色事業専従者として給与の支払を受ける人及び白色事業専従者でなく、年間の合計所得金額の見積額が48万円以下の人をいいます。

寡婦控除

寡婦控除納税者自身が夫と離婚または死別した後再婚せず、独身でいる女性(これを「寡婦(かふ)」といいます。)であるときは、一定の金額の所得控除を受けることができます。

これを寡婦控除といいます。

寡婦とは、原則としてその年の12月31日の現況で、「ひとり親」に該当せず、次のいずれかに当てはまる人のことをいいます(令和2年分以後について)。

納税者と事実上婚姻関係と同様の事情にあると認められる一定の人がいる場合は対象となりません。

- (1)夫と離婚した後婚姻をしておらず、扶養家族がいる人で、合計所得金額が500万円以下の人

- (2)夫と死別した後婚姻をしていない人または夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人

なお、この場合は、扶養家族の要件はありません。

令和2年分以降の寡婦控除の金額は、27万円です。

勤労学生控除

勤労学生控除納税者自身が勤労学生であるときは、一定の金額の所得控除を受けることができます。

これを勤労学生控除といいます。

勤労学生とは、その年の12月31日の時点で、次の3つの要件のすべてに当てはまる人です。

- (1)給与所得などの勤労による所得があること

- (2)合計所得金額が75万円以下(令和元年分以前は65万円以下)で、かつ、(1)の勤労に基づく所得以外の所得が10万円以下であること

- (3)特定の学校の学生、生徒であること

この場合の特定の学校とは、次のいずれかの学校です。

- 学校教育法に規定する小学校、中学校、高等学校、大学、高等専門学校など

- 国、地方公共団体、私立学校法の第3条に規定する学校法人、同法第64条第4項に規定する法人、これらに準ずる一定の者により設置された専修学校または各種学校のうち一定の課程を履修させるもの

- 職業能力開発促進法の規定による認定職業訓練を行う職業訓練法人で一定の課程を履修させるもの

勤労学生控除の金額は、27万円です。

扶養家族が一般の障害者、特別障害者又は同居特別障害者に該当する場合には、該当する欄にチェックを付けます。

納税者本人が寡婦、ひとり親、勤労学生に該当する場合には、その項目にチェックを付けます。

④住民税に関する事項の記入

住民税に関する事項の記入欄は、給与の支払者を経由して市区町村長に提出する給与所得者の扶養家族等申告書の記載欄を兼ねています。

住民税を計算するための情報として以下の項目について記入する必要があるのです。

- 16歳未満の扶養家族:年齢16歳未満(平成21年1月2日以後生)の扶養家族について記載します。

- 控除対象外国外扶養家族:国内に住所を有しない16歳未満の扶養家族に該当する場合にチェックを付けます。

- 退職手当等を有する配偶者・扶養家族:退職手当等(源泉徴収されるものに限ります。)の支払を受ける配偶者で、年間の退職所得を除いた合計所得金額の見積額が133万円以下である配偶者または扶養家族について記載します。

- 非居住者である親族:非居住者である親族が配偶者・30歳未満または70歳以上・障害者・留学・納税者本人から生活費・養育費に充てるための支払いを38万円以上受ける人のうち該当するものにチェックを入れます。

- 年間の所得の見積額(退職所得を除く):年間の退職所得の金額を除いた合計所得金額の見積額を記載します。

- 障害者区分:退職手当等の支払を受ける配偶者のうち同一生計配偶者または扶養家族について、その配偶者又は扶養家族が障害者である場合は「一般」にチェックを付け、特別障害者である場合は「特別」にチェックを付けます。

- 寡婦又はひとり親:退職所得を除く合計所得金額の見積額が48万円以下となる扶養家族を有することにより、あなたが寡婦又はひとり親に該当する場合に、チェックを付けます。

扶養控除等(異動)申告書のよくあるQ&A

扶養家族とは?

「扶養家族」とは、主に生計をになっている人が養っている、自分の稼ぎだけでは生計を立てられない家族・親族のことを指します。

「扶養家族」とは、主に生計をになっている人が養っている、自分の稼ぎだけでは生計を立てられない家族・親族のことを指します。

まとめ

以上、扶養控除等(異動)申告書の書き方について解説しました。

税法上の扶養家族と認めてもらい、制度の恩恵を受けるためには適切な手続きを行う必要があります。

扶養家族について申告するためには、この扶養控除等(異動)申告書を提出する必要があります。

この記事の説明が皆さまの申告手続きのお役に立てれば幸甚です。