履歴書の扶養家族数とは?学生・主婦・その他状況別にわかりやすく

扶養家族とは、一般的に、家族の収入によって扶養されている家族、親族から経済的に援助を受けている家族のことを指します。

履歴書の扶養家族数には、「社会保険上の扶養家族」の人数を記載することが一般的です。

扶養家族の人数については、ご自身を除く扶養家族の方の人数を記載する必要があります。

このページでは、扶養家族の意義や、履歴書における扶養家族数、ケース別の扶養家族の数え方と書き方などについてお伝えします。

履歴書の扶養家族の数え方とは?

履歴書には、扶養家族の人数を記載する欄が設けられていることがあります。

扶養家族の人数とは、ご自身が扶養している家族の人数のことを指します。

この扶養家族の定義には、後述するとおり、

- 税法上の扶養家族

- 社会保険上の扶養家族

という2種類があります。

履歴書の扶養家族数には、「社会保険上の扶養家族」の人数を記載することが一般的です。

社会保険には、雇用保険、労災保険、健康保険、厚生年金、介護保険といった5種類のものがありますが、このうち扶養家族に関係してくるのが健康保険と厚生年金です。

健康保険では、被保険者だけでなく、その被保険者に扶養されている家族(被扶養者)に対しても保険給付を行います。

扶養家族の人数は、自分以外の自分が扶養する家族の人数を指しますが、履歴書の場合は、扶養家族欄に「配偶者を除く」と記載があるので、自分と配偶者を除く人数を扶養家族欄に記入します。

扶養家族がいないときには、「0」を記入するのを忘れないようにしましょう。

配偶者とは、一般的には戸籍上の婚姻関係にある夫や妻のことを指します。

ただし、履歴書に記載する配偶者は社会保険上の規定が適用されるため、民法上の規定と異なり内縁関係や事実婚も含まれます。

扶養家族とは?

扶養家族とは、一般的に、家族の収入によって扶養されている家族、親族から経済的に援助を受けている家族のことを指します。

「妻が夫の扶養に入る」とか、「子どもは父親の扶養家族である」といった表現をされることが多いでしょう。

例えば、会社員である父親の収入によって、未成年の子どもを養っている場合には、「子どもは父親の扶養家族である」と表現されることになります。

しかし、扶養には「税法上の扶養家族」と「社会保険上の扶養家族」の2種類があることには注意が必要です。

税法上の扶養家族

税法上の扶養とは、主に家計を支えている人が収入の少ない同居住者の配偶者、子ども、両親などを経済的にサポートすることです。

扶養を受けられる条件は、年間の合計所得金額が48万円以下(給与収入がある人は年間103万円以下)の場合です。

扶養を受けると、配偶者は「配偶者控除」、子どもや親は「扶養控除」の対象となり、家計を支える扶養者(納税者本人)の税負担が軽減されます。

配偶者控除とは、一定以下の所得金額の配偶者がいる納税義務者が受けられる所得控除のことです。

「配偶者を養う行為が税を負担する能力を減らしてしまう」という考え方から、その負担を調整するために設けています。

控除対象配偶者となるためには、次の4つの条件を満たしている必要があります。

- ① 民法の規定による配偶者であること(事実婚の方は対象外です。)

- ② 納税者と生計を一にしていること

- ③ 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)である(給与のみの場合は給与収入が103万円以下)

- ④ 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと

一般的に所得税が発生するようになる「103万円の壁」は、この48万円 + 55万円から来ています。

配偶者の所得が多くて配偶者控除の適用外になった場合でも、「配偶者特別控除」の適用によって所得控除を受けられる可能性もあります。

所得税法に関して扶養を受ける家族のことを、「扶養親族」といいます。

扶養控除は、納税者本人が親族を扶養していることにともなう負担を軽減するために認められている制度です。

扶養控除を受けることができると、所得税を計算する基本となる課税所得を小さくすることができるため、減税の効果を受けることができます。

そして、扶養控除の対象となる親族のことを「控除対象扶養親族」といいます。

控除対象扶養親族となるのは、以下の5つの条件をすべて満たす親族のことです。

- ① 配偶者以外の6親等内の血族および3親等内の姻族

- ② 納税者と生計を一にしている

- ③ 控除対象扶養親族の年間合計所得金額が48万円以下

- ④ 青色申告者の事業専従者給与を受けていない、または白色申告者の事業専従者でない

- ⑤ 控除を受ける年の12月31日時点で16歳以上である

上記①〜⑤の要件をすべて満たす親族は控除対象扶養親族となります。

しかし、2023年(令和5年)1月から国外居住親族の扶養控除の要件が改正され、「非居住者である扶養親族」については、以下の要件のいずれかに該当する場合のみ扶養控除が適用されるようになりました。

- 控除を受ける年の12月31日現在の年齢が16歳以上30歳未満の人

- 控除を受ける年の12月31日現在の年齢が70歳以上の人

- 控除を受ける年の12月31日現在の年齢が30歳以上70歳未満の人であって、かつ、次の(1)~(3)に該当する人

(1)留学により国内に住所および居所がない

(2)障害者である

(3)納税者からその年において生活費または教育費に充てるための支払を38万円以上受けている

納税者本人が受けることができる控除額は、扶養親族の年齢や同居の有無などによって細かく設定されています。

控除対象扶養親族は、以下のように区分されています。

一般の控除対象扶養親族

一般の控除対象扶養親族 特定扶養親族

特定扶養親族特定扶養親族とは、控除対象扶養親族のうち、控除を受ける年の12月31日時点で19歳以上23歳未満の人が該当します。

特定扶養親族に該当する場合には、63万円の控除を受けることができます。

老人扶養親族

老人扶養親族控除対象扶養親族のうち、控除を受ける年の12月31日時点で70歳以上となっており、同居老親等に該当しない人(別居している親族)を指します。

老人扶養親族(同居老親等)とは、控除対象扶養親族のうち、控除を受ける年の12月31日時点で70歳以上となっており、なおかつ納税者や納税者の配偶者と生活を一にしている人です。

別居している人や、同居していたけれど今は老人ホームに入所している人などは該当しません。

同居老親等に該当する場合には、58万円の控除を受けることができます。

同居老親等以外の老人扶養親族の場合には、48万円の控除を受けることができます。

社会保険上の扶養家族

社会保険上で扶養を受ける親族のことを、「被扶養者」といいます。

被扶養者とは、法律で定められた家族の範囲のうち、「主としてその被保険者により生計を維持されるもの」をいいます。

家族であればすべて被扶養者となるわけではなく、被保険者が健康保険組合に提出した申請書類や申告によって、一定の条件に当てはまることが確認された場合に被扶養者と認定されます。

健康保険の被扶養者の認定基準は、税制上の扶養親族とは考え方が異なります。

健康保険の被扶養者になれるのは、法律により3親等内の親族であり、主として被保険者により生計を維持されている者とされております。

これらの条件に合致した上で、下記認定基準に合致してはじめて被扶養者となることができます。

- 被保険者の直系尊属、配偶者、子、孫及び兄姉弟妹(同居していなくてもよい)

- 被保険者の配偶者の父母及び子等で、その保険者と世帯を同じくしているもの

- 被保険者の3親等内の親族で、その保険者と世帯を同じくしているもの

- 被扶養者が以下の(1)~(3)の収入条件を満たしていること

(1)60歳未満(年間収入):130万円未満(月額108,334円)で、かつ、被保険者の収入の半分未満

(2)60歳以上または障害年金受給者(年間収入):180万円未満(月額150,000円)で、かつ、被保険者の収入の半分未満

(3)別居の方は上記(1)、(2)であっても収入が被保険者からの仕送りによる収入額未満であること

履歴書で扶養家族の情報が必要な理由

履歴書で扶養家族の情報を記載するのには、以下の3つの理由があります。

- 社会保険の加入手続きのため

- 各種税金を算出するため

- 住宅手当や扶養手当を算出するため

社会保険の加入手続きのため

履歴書において扶養家族について記載を求められる理由は、雇用主である会社が健康保険などの社会保険の手続きを行う際に、扶養家族の情報が必要となるためです。

健康保険では、労働者である被保険者だけでなく、その扶養家族も対象となり、病気やケガ、出産などで保険の給付を受けたり、年金を受給したりできます。

従業員の方が会社に雇用され、健康保険および厚生年金保険に加入する場合には、事業主が必要書類を全国健康保険協会(協会けんぽ)や日本年金機構に提出する必要があります。

このような理由から、従業員を雇用する会社はその人の扶養家族を正しく把握しておく必要があるのです。

各種税金を算出するため

扶養家族がいる場合は、所得税の控除の対象になり、控除を受けることで納税額が減ります。

正社員として会社に勤務する方の場合、住民税や所得税の納税は、源泉徴収という形で一般的に勤務先である会社が行ってくれます。

したがって、各種税金を計算するために、従業員の扶養家族の有無をあらかじめ知っておく必要があるのです。

家族手当や扶養手当の有無を確認するため

企業によっては、家族手当や扶養手当を支給しているところもあります。

扶養手当は配偶者や子ども、親などの養う家族がいる従業員に対して支給されることが一般的です。

一方、家族手当の範囲はより広く、家族がいる従業員であれば扶養している・いないにかかわらず支給されることがあります。

扶養手当・家族手当の支給条件や金額は、企業が自由に決めることができ、具体的な支給条件は就業規則などで規定されることになります。

従業員を雇用する会社は、このような家族手当や扶養手当といった福利厚生の対象者か否かを把握するために、履歴書において扶養家族の記載を確認します。

履歴書の扶養家族は社会保険上の扶養家族

扶養家族には、税法上の扶養家族と社会保険上の扶養家族の2種類があると解説しましたが、履歴書には社会保険法上の扶養家族を記入するのが一般的です。

「扶養家族数」欄に書く人数は、自分を含めずに扶養している家族の人数を記入します。

「配偶者」欄は婚姻関係にある人の有無で判断し、「配偶者の扶養義務」があるかは、被扶養者の対象範囲を参考にし、該当する場合は「有」、該当しない場合は「無」にチェックをいれます。

ケース別の扶養家族の数え方と書き方

独身のケース

扶養家族数は、独身であっても同居もしくは仕送りをしている親族がいて、主な生活費を仕送り(送金)していたり、負担していたりするなど、その親族の生計を支えている場合には、扶養家族に含めることができます。

同居もしくは別居している両親を養っている場合は、扶養家族数「2人」となります。

父母と同居していても養っていない場合は、扶養家族数「0人」となります。

ただし、75歳以上のいわゆる後期高齢者とされる人は、扶養家族に含めることはできないため、注意が必要です。

配偶者と学生がいるケース

配偶者と学生の子どもがいるケースでは、扶養家族数はどうなるでしょうか。

この場合、配偶者と子どもの年収が130万円未満か否かによって扶養家族数の判断は異なります。

例

- 夫(扶養者)、妻(年収130万円以上)、子ども(アルバイト・年収130未満):配偶者「有」、配偶者の扶養義務「無」。扶養家族数は「1人」となります。

- 夫(扶養者)、妻(年収130万円未満)、子ども(アルバイト・年収130未満):配偶者「有」、配偶者の扶養義務「有」。扶養家族数は「1人」となります。

配偶者が主婦のケース

結婚している夫婦のうち片方が専業主婦・専業主夫の場合はどうでしょうか。

例えば、夫は会社に勤めており、妻が専業主婦であるというケースでは、扶養者である夫の収入によって生計を立てているというケースを考えてみます。

この場合、夫の履歴書の配偶者欄は「有」、配偶者の扶養義務欄は「有」となります。

夫の扶養家族数は、妻を除いた一定の収入以下の親族の人数を記載することになります。

例

- 夫(扶養者)、妻、子ども2人(収入なし):扶養家族数は「2人」となります。

- 夫(扶養者)、妻、子供1人(収入なし)、夫の母(同居・収入なし・75歳未満):扶養家族数は「2人」となります。

- 夫(扶養者)、妻、子ども1人(年収130万円以上):扶養家族数は「0人」となります。

共働きのケース

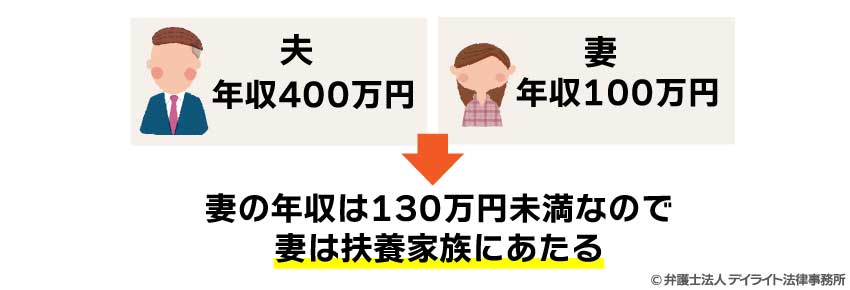

結婚している夫婦が共働きのケースはどうでしょうか。

夫婦2人とも60歳未満であるとします。

この場合、配偶者の年間の収入が130万円未満か否かが重要です。

例えば、夫も妻も共に働いており収入を得ており、夫の年収は400万円であるものの、妻の年収は100万円である場合はどうでしょうか。

この場合、妻の年収は130万円未満であるため、夫から見ると妻は扶養家族にあたります。

この場合、夫の履歴書の配偶者欄は「有」、配偶者の扶養義務欄は「有」となります。

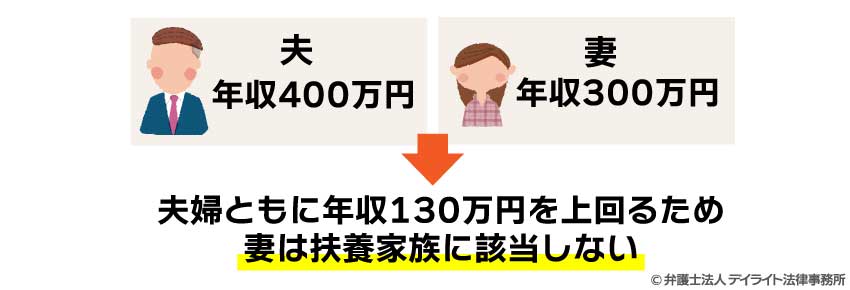

これに対して、妻の年収が300万円の場合には、夫婦ともに年収130万円を上回っています。

この場合、夫から見た妻は扶養家族には該当しません。

この場合、夫の履歴書の配偶者欄は「有」、配偶者の扶養義務欄は「無」となります。

履歴書の扶養家族欄に「配偶者を除く」と記載されている場合には、配偶者以外の扶養家族の人数を記載することになります。

履歴書の扶養家族数についてのQ&A

扶養家族数には自分を含めますか?

扶養家族数欄は、被保険者本人を含めずに被扶養者の人数のみを記載します。

扶養家族数欄は、被保険者本人を含めずに被扶養者の人数のみを記載します。

一般的な履歴書は「配偶者を除く」のただし書きがあるケースが多く、その場合は配偶者を除いた被扶養者の人数を記載する必要があります。

まとめ

以上、この記事では、扶養家族の意義や、履歴書における扶養家族数、ケース別の扶養家族の数え方と書き方などについて解説しました。

税法上または社会保険上の扶養家族と認めてもらい、制度の恩恵を受けるためには適切な手続きを行う必要があります。

扶養家族について申告するためには、その手続きにおいて必要な書類を不備なく提出する必要があります。

健康保険料を支払わなくても給付を受けることができれば、大きなメリットとなりますので、養っているご家族がいる場合には、被扶養者にできるかどうか、確認して見てください。